新NISAの個別株のおすすめは?

2024年1月1日から新NISAがスタートしました。このブログでは個別株投資をしたい方に今までのNISAと新NISAとの違い~人気の個別株の紹介をします。

また、代表的な資産運用方法やNISAと同じくミドルリスク・ミドルリターンである不動産投資に使えるおすすめ物件配信サービスについても紹介するので、ぜひ最後まで見てください!

目次

今までのNISAと新NISAの違い

今までのNISAと新NISAを比較したものが以下の表になります。

| 現行NISA | 新しいNISA | |||

| 一般NISA | つみたてNISA | 成長投資枠 | つみたて投資枠 | |

| 制度の併用 | 不可 | 可 | ||

| 非課税対象 | 株や投資信託などへの投資から得られる配当金・分配金・譲渡益 | 一定の投資信託への投資から得られる分配金や譲渡益 | 株や投資信託などへの投資から得られる配当金・分配金・譲渡益 | 金融庁が認める一定の投資信託から得られる分配金や譲渡益 |

| 投資対象商品 | 上場株式・投資信託・REITなど | 長期の積立・分散投資に適した一定の投資信託 | 上場株式・投資信託・REITなど | 現行のつみたてNISA対象商品と同じ |

| 年間の非課税の投資の 上限 | 新規投資額で 120万円 | 新規投資額で 40万円 | 240万円 | 120万円 |

| 非課税保有 限度額 | 600万円 | 800万円 | 1,800万円 (成長投資枠は1,200万円) | |

| 非課税 保有期間 | 最長5年 | 最長20年 | 無期限 | |

参考:金融庁「NISA特設ウェブサイト」

これまでのNISAとの大きな違いは以下の3つです。

- 成長投資枠とつみたて投資枠を併用できること

- 非課税投資上限額が拡充すること

- 非課税保有期間が無期限になること

これまでのNISAは一般NISAとつみたてNISAの選択制でしたが、新NISAでは成長投資枠と積立投資枠の両方の枠が併用できるため、柔軟に投資を行うことができます。

新NISAのメリット・デメリット

メリット

1.長期的な運用が可能

新NISAはこれまでのNISAとは異なり非課税期間が無期限です。非課税期間の終了を意識する必要がなくなるので、長期的な運用が可能となります。

2.非課税枠は売却後再利用できる

新NISAでは、口座内の資産を売却すると、買付金額分の非課税枠が翌年以降に再利用できます。

1,800万円の非課税枠を全て使い切った状況だと、非課税で追加投資できませんが、買付金額ベースで300万円分を売却すると、翌年以降に300万円分の非課税枠が復活します。

3.つみたて投資枠と成長投資枠の併用が可能

新NISAでは、つみたて投資枠と成長投資枠の併用が可能です。これまでのNISAは、一般NISAとつみたてNISAの併用ができず、いずれかを選択する必要がありましたが、新NISAでは一つの制度に統合されます。

デメリット

1.運用の自由度が高く、悩む

新NISAでは非課税期間が無期限化されます。より長期的な運用が可能となる一方で、成長投資枠とつみたて投資枠の配分など考えるべきことが多くなります。

投資判断をする際に迷う場面が増えるのはデメリットでしょう。

2.未成年者は口座開設ができない

新NISAの口座を開設できるのは、18歳以上の方に限られていて、18歳未満の未成年者は新NISAの口座開設ができません。

未成年者を対象としていたジュニアNISAは、2023年末で廃止になりました。

新NISAにおける個別株投資

個別株投資が行えるのは新NISAの成長投資枠です。

成長投資枠とは、2024年1月から始まる新NISA制度の投資枠の1つで、投資した金融商品から得られる分配金や配当金、譲渡益といった利益が非課税となります。

新NISAになったことで非課税保有限度額の拡大や非課税保有期間の無期限化、つみたて投資枠との併用が可能になり、より資産形成しやすい制度になります。

人気個別株紹介

まずはどの個別株を選べばいいか分からない人もいると思うので、マネックス証券における新NISA 日本株 買付約定ユーザー数ランキングTOP10(ETF・REIT除く)を紹介しますので、ぜひ参考にしてみてください。

左から銘柄コード、社名、業種となります。

1 :(9432)日本電信電話、情報・通信業

2 :(8306)三菱UFJフィナンシャル・グループ、銀行業

3 :(2914)日本たばこ産業、食料品

4 :(8058)三菱商事、卸売業

5 :(4503)アステラス製薬、医薬品

6 :(8593)三菱HCキャピタル、その他金融業

7 :(7203)トヨタ自動車、輸送用機器

8 :(7267)本田技研工業、輸送用機器

9 :(1605)INPEX、鉱業

10 :(4502)武田薬品工業、医薬品

参考…マネクリ「【新NISA】日本株・米国株の人気ランキングTOP20」

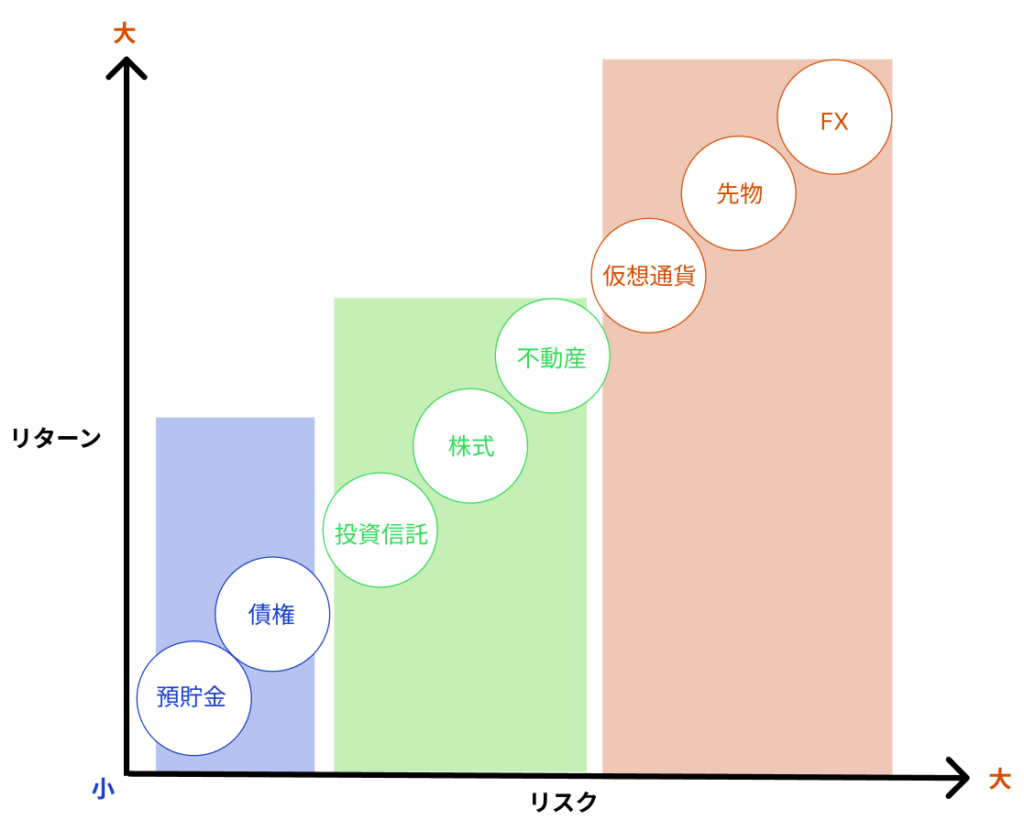

代表的な資産運用方法8選

代表的な資産運用方法をリスク・リターン別にご紹介します。

ローリスク・ローリターン

預貯金

銀行の普通預金や定期預金に資金を預ける形式です。リスクは非常に低く、預け入れたお金は保護されることが多いですが、利回りは低めです。

債券

政府や企業が資金を調達するために発行する証券です。一定期間後に額面通りの金額と利息が支払われるため、安定した収入を期待できますが、株式ほどの高リターンは見込めません。

ミドルリスク・ミドルリターン

投資信託

投資家から集めた資金をプロのファンドマネージャーが株式、債券などに分散投資します。投資信託はリスクを分散できますが、運用手数料がかかります。

株式

企業の所有権を表す株式を購入します。企業の業績に応じて配当が得られるほか、株価の上昇によるキャピタルゲインを目指しますが、市場の変動によるリスクもあります。

不動産

物理的な不動産(土地や建物)への投資です。

安定した収入を得られる可能性がありますが、流動性は低く、管理や維持にコストがかかります。

ハイリスク・ハイリターン

仮想通貨

ビットコインなどのデジタル資産への投資です。価値が急激に変動する可能性があり、高いリスクを伴いますが、大きなリターンを得られることもあります。

先物取引

商品や金融商品の将来の決められた日に決められた価格で取引することを事前に約束する取引です。ヘッジング(リスク回避)や投機の目的で利用されますが、レバレッジが効くため、大きな利益と同時に大きな損失を生じるリスクがあります。

FX(外国為替取引)

通貨の交換レートの変動を利用して取引を行う市場です。レバレッジを効かせることで少額の資金で大きな取引が可能ですが、その分リスクも大きくなります。

NISAで行うことのできる投資信託や株式と同じミドルリスク・ミドルリターンの資産運用方法には不動産投資があります。

不動産投資のメリット

1.賃貸物件からの安定した収入が見込める

2.長期的に不動産の価値が上昇する可能性がある

3.不動産価値と賃料はインフレと共に上昇する傾向があるため、インフレに対するリスクヘッジになる

4.減価償却費の計上、経費の控除、税制優遇など、税金の負担を軽減できる可能性がある

5.他の投資と比較して、不動産は購入時に比較的低い自己資金で大きな資産をコントロールできる可能性がある

6.他資産との相関性が低いので、ポートフォリオを多様化できるAIやデータの活用もしよう!「Dr.Assetレコメンダー」とは?

「Dr.Assetレコメンダー」とは、不動産会社にわざわざ行かなくても希望条件にあった物件がメールで無料で自動に届くサービスです。同時に、相場価格、治安、地震時のリスク、AI想定利回り(仮に貸した時の場合)といった魅力的なコンテンツもわかります!「Dr.Assetレコメンダー」で希望条件にあった物件情報をメールで受けとってみよう!

<「Dr.Assetレコメンダー」のメリット>

- 希望条件にあった物件情報がメールで届く

- 相場価格がわかる

- 治安リスクがわかる

- 地震・水害リスクがわかる

- 当該マンションの販売履歴が確認できる

- 閲覧中マンションの類似マンションの販売履歴が確認できる

【関連記事】

【新機能のお知らせ】Dr.Assetレコメンダーで閲覧中マンションとその類似マンションの販売履歴が確認できるようになりました!

「Dr.Assetレコメンダー」の説明書はコチラから

「Dr.Assetレコメンダー」のQ&A!使い方は?良い物件があった場合は、どうすればいいの?

<法人向けソリューションも展開中!>

価格評価付き自動物件提案サービス「AI物件レコメンド」

ニーズにあわせた物件を市場から幅広く抽出、自動提案

営業業務の効率化に課題をお持ちの企業様のために開発された、お客様のニーズにあった物件をAIが自動でおすすめしてくれるソリューションです。

自動物件だけでなく、PVやお気に入りなどのアクションを記録し、AI分析し最適化することも可能。お客様にとっても、自分だけに最適化した情報を受け取ることができるため、お喜びいただけます。

詳しくはこちらからお問い合わせください。