不動産投資ローンの金利はどれくらい?金利の相場や金利を下げる方法をご紹介します。

目次

「Dr.Assetレコメンダー」で、住まいの地震・水害リスクもわかる。中古マンション情報を受け取ろう!

投資用・実需用の中古マンションを購入する方向けのサービスです。ご自宅周辺の地震リスク(建物倒壊危険度、火災危険度、災害活動困難危険度)を知ることもできます。登録すると、条件にあった中古マンション情報がメールで届きます。ご自宅の近くの地区を条件登録に設定しておくと、近くのマンション情報とともに災害リスク情報も配信されるので、ご自宅周辺の地震リスク(建物倒壊危険度、火災危険度、災害活動困難危険度)がわかります。投資用にもご活用下さい!

ぜひ、ご利用ください。

「Dr.Assetレコメンダー」とは、不動産会社にわざわざ行かなくても希望条件にあった物件がメールで無料で自動に届くサービスです。同時に、相場価格、治安、地震時のリスク、AI想定利回り(仮に貸した時の場合)といった魅力的なコンテンツもわかります!「Dr.Assetレコメンダー」で希望条件にあった物件情報をメールで受けとってみよましょう!

<「Dr.Assetレコメンダー」のメリット>

- 希望条件にあった物件情報がメールで届く

- 相場価格がわかる

- 治安リスクがわかる

- 地震・水害リスクがわかる

- 当該マンションの販売履歴が確認できる

- 閲覧中マンションの類似マンションの販売履歴が確認できる

【関連記事】

海抜と標高の違いとは?大地震に備えて知っておくと便利な知識その1

【新機能のお知らせ】Dr.Assetレコメンダーで閲覧中マンションとその類似マンションの販売履歴が確認できるようになりました!

「Dr.Assetレコメンダー」の説明書はコチラから

「Dr.Assetレコメンダー」のQ&A!使い方は?良い物件があった場合は、どうすればいいの?

はじめに

不動産投資ローンの金利や融資条件は、銀行や金融機関によって異なるため、最新情報を知るには不動産会社や専門家に相談することが重要です。不動産会社のアドバイザーと一緒に最適なローンを見つけることで、条件に合った資金調達が可能になり、より安全かつ効果的な不動産投資を進められます。

不動産投資ローンとは?

不動産投資ローンは、投資用の不動産物件を購入するための資金を借りるためのローンです。主にアパートやマンション、一戸建てなどの投資用物件の購入資金に利用されます。このローンを活用することで、不動産を購入して賃貸収入や物件の売却益を得ることが可能になります。

不動産投資ローンの特徴

- 借入金額

物件の価値や購入者の収入、信用力に応じて、借入可能な金額が決まります。 - 金利

固定金利と変動金利があり、金融機関ごとに異なります。返済期間に大きく影響するため、慎重な選択が必要です。 - 返済期間

通常10〜30年の長期返済。返済期間が長ければ毎月の返済額は少なくなりますが、総利息は増える傾向にあります。 - 審査基準

借入者の収入、信用情報、不動産の収益性が審査対象。特に物件の収益性や立地が重視されます。 - 用途

購入資金に加え、リフォームや建築資金としても利用できる場合があります。

不動産投資ローンを利用することで、手持ち資金が少なくても大規模な不動産投資を行うことが可能となり、収益性の高い不動産を取得する手段として広く利用されています。

融資の期間はどれくらい?耐用年数で決まる?

不動産投資ローンを利用する際、融資期間が建物の耐用年数によって決まることがあります。耐用年数とは、建物や設備が経済的に使用可能とされる期間のことを指します。多くの金融機関では、この耐用年数を基準にして融資期間を設定しています。例えば、鉄筋コンクリート造の建物の場合、耐用年数は47年とされており、築年数を差し引いた残存期間が融資期間の目安となります。これにより、適切な返済計画を立てやすくなります。

金融機関によっても、融資期間や物件の評価は違います。

※1<住居法定耐用年数の表>を基準におおよその融資期間を決めます。

| 資産の種類 | 法定耐用年数 |

| 木造・合成樹脂造 | 22年 |

| 鉄骨造(骨格材の肉厚4mm超) | 34年 |

| 鉄骨造(骨格材の肉厚3mm超4mm以下) | 27年 |

| 鉄骨造(骨格材の肉厚3mm以下) | 19年 |

| 鉄筋コンクリート造(RC)・鉄骨鉄筋コンクリート造(SRC) | 47年 |

| 例 | 構造 | 耐用年数 | 築年数 | 残存期間 | 融資期間 |

|---|---|---|---|---|---|

| 例1 | 木造、合成樹脂造の建物 | 22年 | 5年 | 17年 | 最大17年 |

| 例2 | 鉄骨鉄筋コンクリート造の建物 | 47年 | 30年 | 17年 | 最大17年 |

| 例3 | れんが造・石造・ブロック造の建物 | 38年 | 25年 | 13年 | 最大13年 |

| 例4 | RCの建物(オリックス銀行の場合) | 55年 | 25年 | 30年 | 最大35年 |

融資の期間が耐用年数で決まる?融資期間の具体例はどれくらい?

不動産投資ローンを利用する際、融資期間が建物の耐用年数によって決まることがあります。耐用年数とは、建物や設備が経済的に使用可能とされる期間のことを指します。多くの金融機関では、この耐用年数を基準にして融資期間を設定しています。例えば、鉄筋コンクリート造の建物の場合、耐用年数は47年とされており、築年数を差し引いた残存期間が融資期間の目安となります。これにより、適切な返済計画を立てやすくなります。

融資期間の具体例はどれくらい?

金融機関によっても、融資期間や物件の評価は違います。※1<住居法定耐用年数の表>を基準におおよその融資期間を決めます。

| 資産の種類 | 法定耐用年数 |

| 木造・合成樹脂造 | 22年 |

| 鉄骨造(骨格材の肉厚4mm超) | 34年 |

| 鉄骨造(骨格材の肉厚3mm超4mm以下) | 27年 |

| 鉄骨造(骨格材の肉厚3mm以下) | 19年 |

| 鉄筋コンクリート造(RC)・鉄骨鉄筋コンクリート造(SRC) | 47年 |

※1<住居法定耐用年数の表>

以下は、具体例を表にしたものです。

| 例 | 構造 | 耐用年数 | 築年数 | 残存期間 | 融資期間 |

|---|---|---|---|---|---|

| 例1 | 木造、合成樹脂造の建物 | 22年 | 5年 | 17年 | 最大17年 |

| 例2 | 鉄骨鉄筋コンクリート造の建物 | 47年 | 30年 | 17年 | 最大17年 |

| 例3 | れんが造・石造・ブロック造の建物 | 38年 | 25年 | 13年 | 最大13年 |

| 例4 | RCの建物(オリックス銀行の場合) | 55年 | 25年 | 30年 | 最大35年 |

不動産投資ローンを取扱う金融機関(一例)

<不動産投資ローン取扱う金融機関一覧>

- みずほフィナンシャルグループ

- 三菱UFJフィナンシャル・グループ

- 三井住友フィナンシャルグループ

- イオン銀行(ジャックス保証)

- イオン住宅ローンサービス

- オリックス銀行

- スルガ銀行

- 香川銀行

- 関西みらい銀行

- クレディセゾン

- auじぶん銀行(ジャックス保証)

- 城北信用金庫(ジャックス保証)

- 西武信用金庫

- ソニー銀行(ジャックス保証)

- KEBハナ銀行

が一例です。

金利や物件エリアの条件が金融機関によって違いますがまだまだたくさんあります。

→詳細は次回ブログの「2024年7月不動産投資ローンの融資条件一覧まとめてみた!独自調査公開」をご覧ください。金融機関の融資条件をくわしくみてみましょう!

不動産投資ローンの金利の相場について

不動産投資ローンは、中古マンション投資などを行う際に必要な資金を借りるためのローンです。ローンの金利は、借りる金融機関によって異なります。以下に、主要な金融機関ごとの金利相場を解説します。

| 銀行種類 | 金利相場 | 特徴 | 注意点 |

| 都市銀行・メガバンク | 1%前後 | 1%前後の低金利。20年以上の長期借入が可能。融資エリアが全国。融資の審査基準が非常に厳しい。 | 年収や勤務先など審査基準が非常に厳しい。 |

| ネット系銀行 | 1%〜 | 信販系が審査し、ネット銀行が融資。団体信用生命保険の保証内容が充実。 | サラリーマンに使いやすいが、審査基準に注意。 |

| 地方銀行 | 2%~4% | 地域への貢献を重視し、地域内の物件購入のみの条件がある場合が多い。 | 地域限定の物件・住所の制限 銀行の本店と同じ都道府県内の物件購入のみを対象とする場合があります。 借り手の住所が銀行の所在地と異なる場合、ローンを組めないことがあります。 ※地方銀行は地域密着型の金融機関であるため、このような制限が設けられていることが多いです。 |

| 信用金庫・信用組合 | 2%半〜 | 地域密着型で総合的な取引実績や地元への貢献度を重視。 | 購入物件に細かい条件があることが多い。 |

| 日本政策金融公庫 | 1.2%~1.9% | 国民生活事業を利用し、金利は固定。女性や高齢者に優遇措置あり。 | 審査基準が銀行と異なるため、銀行で落ちても融資される可能性がある。 |

ざっくり年収別金利情報(一例)

| 年収条件 (万円) | 金融機関名 | 金利 | 対象エリア |

| 1000万円以上 | 東京スター銀行 | 1.30%~ | 東京23区内、全国主要都市 |

| 700万円以上 | スルガ銀行 | 1.60%~ | 全国 |

| 550万円以上 | オリックス銀行 | 1.60%~ | 全国主要都市 |

| 400万円以上 | 住信SBIネット銀行 | 1.55%~ | 東京都23区内、全国主要都市 |

不動産投資ローンの審査基準について

不動産投資ローンの審査基準は、住宅ローンと比べていくつかの点で異なります。住宅ローンと不動産ローンの違いを以下にわかりやすく説明します。

住宅ローンの審査基準

金融面での信頼性が主な評価ポイント

購入者の年収、勤務先、勤続年数、資産状況が重視され、特に安定した収入や長年の勤務が評価されやすくなります。

不動産投資ローンの審査基準

購入者の信頼性に加えて物件の状態も評価対象

建物の構造、築年数、立地、収益性などが重視され、投資物件の将来の収益安定性が評価されます。

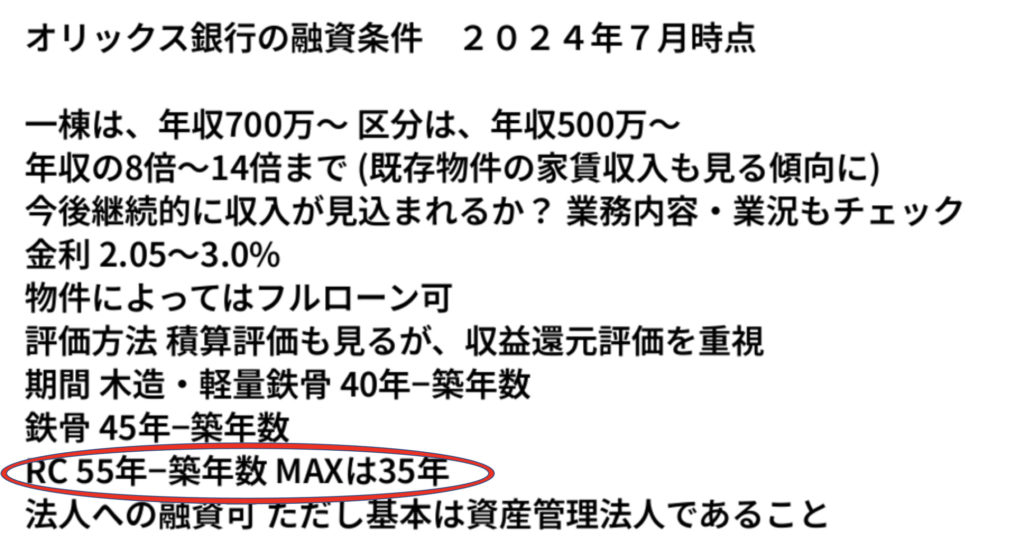

具体例:オリックス銀行の融資条件 2024年7月現在

<購入者の信頼性の審査項目>

| 審査項目 | 詳細 |

| 年収 | 年収の7~10倍を目安に融資額が設定される。最低年収条件(一般的に500万円以上)がある場合が多い。 |

| 勤務先・勤続年数 | 公務員や上場企業の会社員は有利。最低2~3年以上の勤続年数が必要。 |

| 資産状況 | 預貯金、有価証券、不動産などの資産を多く所有しているとプラス。返済比率を下げることが推奨される。 |

| 健康状態 | 団体信用生命保険(団信)に加入することが一般的。健康上の問題があると融資が難しくなる。 |

| 金融事故の履歴 | 過去にローンの延滞や債務整理などがあると審査が厳しくなる。金融事故の情報は発生から10年経過で削除される。 |

<購入物件の評価>

| 評価項目 | 詳細 | 説明 |

| 収益性 | 物件の立地・構造・築年数・管理状況・周辺の賃貸需要などが評価対象。空室リスクが高い物件は低評価。 | 金融機関は貸したお金が確実に返済されるかを重視。物件の収益性が重要。 |

| 担保価値 | 返済不能時に残債を回収できる価格で売却可能か。築年数が経過するほど価値が下がり、メンテナンスが不十分な物件は低評価。 | 法定耐用年数に基づいて返済期間が決まる。資産価値がなくなる期間として国が定めた年数。法定耐用年数を超えると資産価値が低下し審査落ちの可能性がある。 |

投資用ローンにも変動金利と固定金利があります。違いと特徴は?

変動金利とは?

基準金利(短期プライムレート)の変動に応じて金利が変わり、返済額も見直される金利タイプです。

メリットは、固定金利より低い水準で借り入れ可能。金利が上がらなければ総返済額を抑えられます。デメリットは、金利上昇で返済額が増加するリスクがあります。

リスク軽減ルール

- 5年ルール: 金利が上昇しても、返済額は5年間は変わらない。

- 125%ルール: 6年目から返済額が変わる場合、上限は以前の1.25倍まで。

固定金利の特徴

固定期間中は金利が一定で返済額も変わりません。将来の金利上昇リスクを避けたい場合に適しています。

変動金利は低金利が魅力ですが、金利上昇リスクがあります。固定金利は返済額が安定する一方、変動金利より高めの金利設定です。契約前に、5年ルールや125%ルールなどのリスク軽減ルールを確認しましょう。

不動産投資ローンの金利を下げる方法はあるの?

不動産投資ローンの金利を低く抑えるためには、借り手自身の心構えや生活の見直しが重要です。以下に、金利を下げるための具体的な方法を紹介します。

1. 勤続年数を増やす

最低でも3年は同じ職場に勤続する:

特にサラリーマンの場合、最低でも3年間は同じ職場に勤め続けることが重要です。勤続年数が長いほど、金融機関からの信用度が高まります。勤続年数が長いと、安定した収入が見込めると評価され、低金利のローンを受けやすくなります。

2. 専門職であることを活かす

公務員、医師、弁護士などの専門職:

公務員や医師、弁護士などの専門職は、一般的に高い年収を得ているため、金融機関からの評価が高いです。これにより、低金利のローンを受けやすくなります。専門職の方は、安定した収入と高い信用度を活かして交渉することができます。

3. 借り入れを減らす

自己資金を増やす:

ローンを組む際に、自己資金の多さも重要な要素です。自己資金が多いほど、金融機関は借り手に対して安心感を持ちます。借り入れを減らして自己資金を増やすことで、低金利のローンを受けやすくなります。

他のローンを減らす:

他のローンの借り入れを減らすことも重要です。多くの借り入れがあると、金融機関は返済能力に疑問を持つことがあります。借り入れを減らして、総返済額を減らすことで、低金利のローンを受ける可能性が高まります。

区分中古マンションではなく、1棟の購入がしたい方はアパートローンで借りよう!

アパートローンは、アパートやマンションなどの一棟物件の購入や、土地の購入、建築費用のために借りることができるローンです。このローンを利用することで、不動産投資や賃貸経営を始める資金を手に入れることができます。金融機関によって条件や金利が異なりますが、アパートローンを活用することで、大規模な不動産投資が可能になります。

<アパートローンを取り扱う金融機関一覧>

| 金融機関 |

| オリックス銀行 |

| 香川銀行 |

| 京都銀行 |

| 群馬銀行 |

| 西京銀行 |

| 静岡銀行 |

| スルガ銀行 |

| 三井住友銀行 |

| 三井住友信託銀行 |

| 三井住友トラスト・ローン&ファイナンス |

| みずほ銀行 |

| 三菱UFJ銀行 |

| 横浜銀行 |

不動産投資ローンの金利や融資条件は、銀行や金融機関によって異なるため、最新情報を知るには不動産会社や専門家に相談することが重要です。不動産会社のアドバイザーと一緒に最適なローンを見つけることで、条件に合った資金調達が可能になり、より安全かつ効果的な不動産投資を進められます。

「Dr.Assetレコメンダー」で、中古マンション情報を受け取ろう!

「Dr.Assetレコメンダー」とは、不動産会社にわざわざ行かなくても希望条件にあった物件がメールで無料で自動に届くサービスです。同時に、相場価格、治安、地震時のリスク、AI想定利回り(仮に貸した時の場合)といった魅力的なコンテンツもわかります!「Dr.Assetレコメンダー」で希望条件にあった物件情報をメールで受けとってみよう!

<「Dr.Assetレコメンダー」のメリット>

- 希望条件にあった物件情報がメールで届く

- 相場価格がわかる

- 治安リスクがわかる

- 地震・水害リスクがわかる

- 当該マンションの販売履歴が確認できる

- 閲覧中マンションの類似マンションの販売履歴が確認できる

【関連記事】

【新機能のお知らせ】Dr.Assetレコメンダーで閲覧中マンションとその類似マンションの販売履歴が確認できるようになりました!

「Dr.Assetレコメンダー」の説明書はコチラから

「Dr.Assetレコメンダー」のQ&A!使い方は?良い物件があった場合は、どうすればいいの?

<法人向けソリューションも展開中!>

価格評価付き自動物件提案サービス「AI物件レコメンド」

ニーズにあわせた物件を市場から幅広く抽出、自動提案

営業業務の効率化に課題をお持ちの企業様のために開発された、お客様のニーズにあった物件をAIが自動でおすすめしてくれるソリューションです。

自動物件だけでなく、PVやお気に入りなどのアクションを記録し、AI分析し最適化することも可能。お客様にとっても、自分だけに最適化した情報を受け取ることができるため、お喜びいただけます。

詳しくはこちらからお問い合わせください。